Masívny cenový pokles nás nečaká. Maximálny pokles cien realít bol na Slovensku v roku 2008-2009 a to do 20 %. Ak nám narastie nezamestnanosť a ľudia s 90 % alebo 100 %-nou hypotékou sa dostanú do problémov, banky sa budú snažiť s problémovými vlastníkmi dohodnúť odklady splátok. Pre banku je nehnuteľnosť získaná od neplatiča príťažou, ktorá vytvára dodatočné náklady. Bez problémov budú vlastníci, ktorí majú dlhú fixáciu, stihli refinancovať v poslednom roku alebo kupovali z úspor, prípadne ich hypotéka je malá. Od týchto byty na trh neprídu.

Práve nehnuteľnosti kupované na hypotéky, ktoré kupujú bežní ľudia – nižšia a stredná trieda, sa dostanú na trhu viac pod dočasný cenový tlak ako bonitné. Super bonitné nehnuteľnosti častokrát kupuje horná vrstva a nie zriedka platia z úspor bez úveru. Takých nehnuteľností sa rast sadzieb príliš nedotkne. Ak k poklesu dôjde, pôjde skôr o dočasnú korekciu okolo 10 – 20 %.

Na trhu ostáva stále veľa investorov, ktorí radi kúpia investičný byt za dobrú cenu a vysávajú ponuku, čo vytvára tlak na rast cien. Na trh sa nové byty dostávajú len veľmi pomaly a je ich stále relatívne málo. Z dlhodobého hľadiska sú reality stále dobrou investíciou, hlavne v prípade, ak ich máte nakúpené za dobrú cenu a s pekným výnosom.

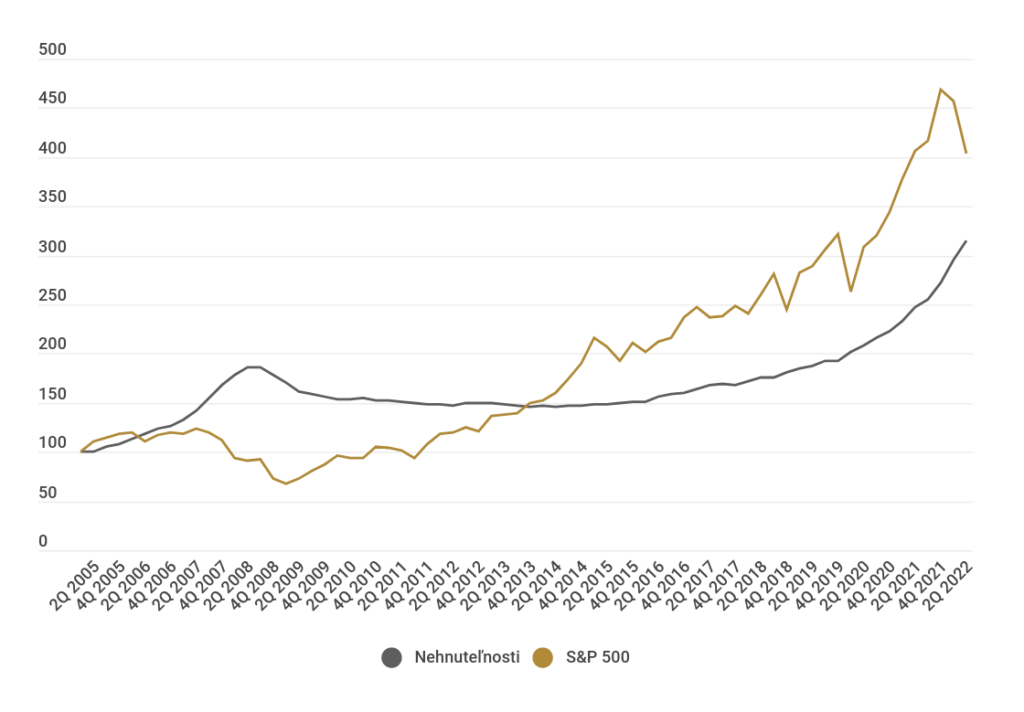

Graf 1: Vývoj cien nehnuteľností v SR vs. vývoj cien amerických akcií SP500

Kedy zvažovať predaj investičného bytu?

Predaj je dobré zvažovať, ak vám investičná nehnuteľnosť nesie nižší výnos, nie je v atraktívnej lokalite alebo máte problém so získaním dobrých nájomníkov. Prípadne, ak máte príliš vysokú hypotéku a nová fixácia pri vyšších sadzbách by príliš zaťažila váš rozpočet a nevedeli by ste to vykryť z výnosov, ktoré vám byt generuje..

Nebál by som sa o vysoko bonitné a kvalitné byty v dobrých lokalitách. O tie bude zvýšený záujem vždy. Taktiež by som sa nebál, ak kupujete byt „len“ na 80 %-nú hypotéku, splátky tu dokážu byť ešte prijateľné. Byt by som nepredával, ak by som mal na ňom výborný výnos – povedzme 5 % + 5 %, ktoré ročne generuje v priemere rast cien nehnuteľností.

A záleží aj na tom, aké ďalšie investície investor má. Ak je to jediné aktívum, viac by som zvažoval akcie – je tu vyššia diverzifikácia, vyššia likvidita, ale aj častejšie kolísanie hodnoty investície. Ak má investor aj akcie a k tomu investičný byt, je to ideálny variant.

Dominik Hapl / Portfolio Manager, Across Private Investments