Úrokové sadzby sú pod kontrolou centrálnych bánk a tie ich využívajú ako nástroj na skrotenie alebo naštartovanie inflácie. Dnes, v časoch vysokej inflácie, ich používajú ako brzdu ekonomickej aktivity, ktorá spomalí toky úverovania v ekonomike naprieč všetkými sektormi – od domácností, cez firmy až po štát. Predražené cudzie zdroje = menej úverovania sa.

Nie je to nič nové ani prekvapivé. Úrokové sadzby sa striedajú v cykloch, len sme si v posledných 10 rokoch zvykli na extrémne nízke úroky a tomu prispôsobili svoje očakávania, ktoré sa dnes musia nevyhnutne racionalizovať na nový stav.

Dlhodobo efektívna sadzba ECB sa nachádza na úrovni 2 % – 2,5 %. Preto by sme mali v nasledujúcich rokoch zabudnúť na návrat úrokov k nule. Aktuálne sú sadzby na 3,5% a je predpoklad, že ešte jedno zvýšenie sadzieb o 0,25 % môžeme v blízkej dobe vidieť. To však bude zo strany ECB pravdepodobne všetko a je väčší priestor na pokles sadzieb, ako na ich ďalší rast. Táto situácia bude v ďalších rokoch stimulovať rast cien dlhopisov. S príchodom ekonomického ochladenia bude ECB znova nútená viac stimulovať ekonomiku práve postupným znižovaním sadzieb tak, ako to už robila v minulých cykloch.

Graf 1: Vývoj základnej úrokovej sadzby ECB a jej pravidelné cyklické striedanie

Ako reagujú dlhopisy v čase poklesu úrokových sadzieb?

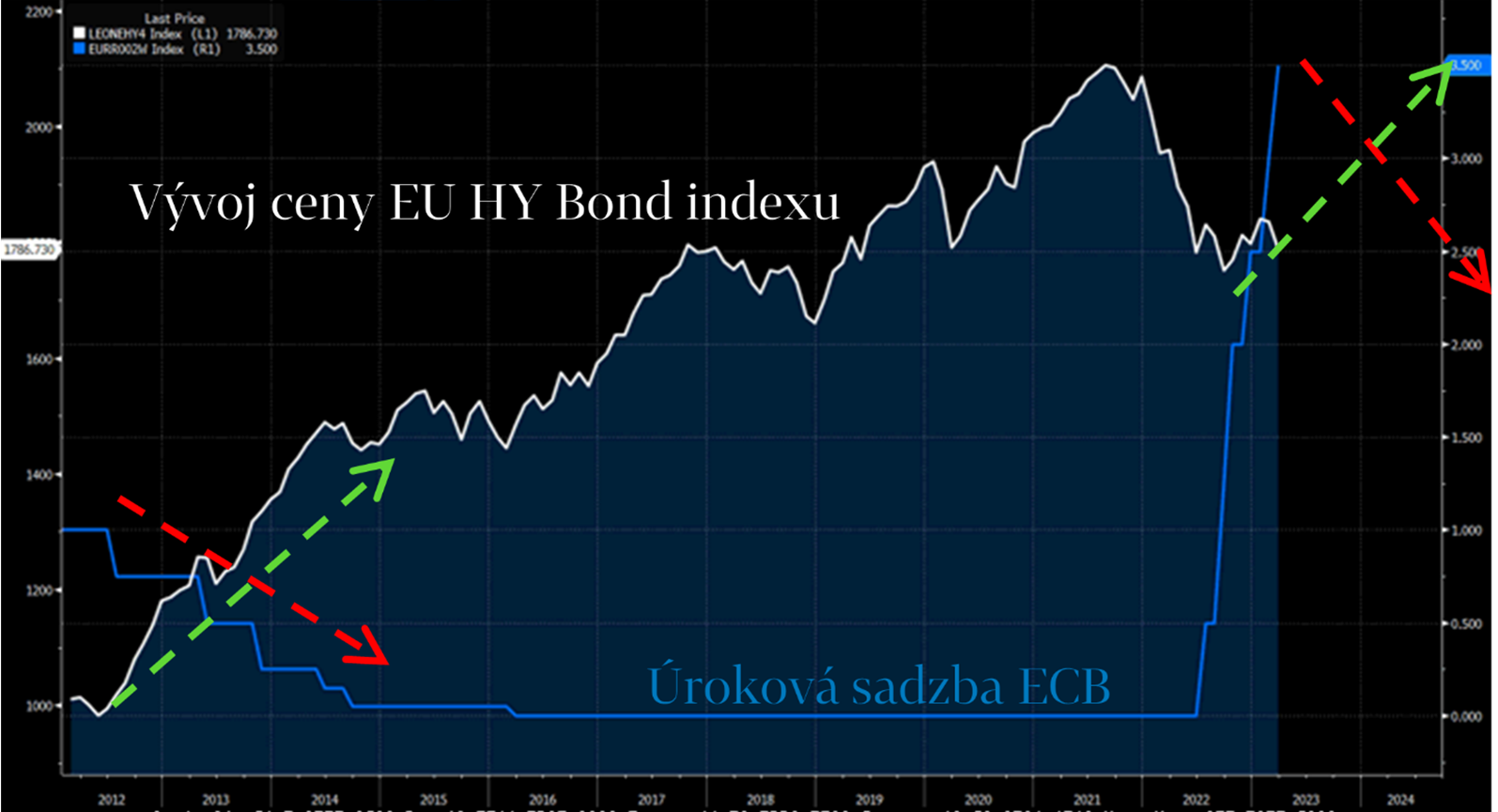

Napríklad európske High Yield dlhopisy, teda dlhopisy krajín a korporácií s vyšším výnosom, v poslednom cykle znižovania úrokových sadzieb reagovali veľmi pozitívne. Ak predpokladáme, že takýto cyklus znižovania bude nasledovať po blížiacom sa konci rastu úrokov, je najvyšší čas na vstup do nových dlhopisových pozícii.

V čase rastúcich úrokov ceny dlhopisov klesajú. To sme mali možnosť zažiť v poslednom roku a pocítili sme to všetci, nielen ceny dlhopisov. No akonáhle sa cyklus otáča, ceny dlhopisov budú rásť, pretože centrálne banky v ďalších rokoch znížia sadzby. Načasovanie je tak ideálne na koniec cyklu zvyšovania sadzieb.

Graf 2: Červená línia v rokoch 2011-2014 znázorňuje pokles sadzieb ECB a rast cien daného dlhopisového indexu. V roku 2022 sme mali presne opačný vývoj, ktorý vystrieda opäť cyklus poklesu sadzieb a rastu cien dlhopisov.

Ako sa dá na danom vývoji participovať?

Portfólio produktov Across zahŕňa zaistené produkty s garanciou návratu istiny za predpokladu, že sa nematerializuje kreditné riziko emitenta. Práve takéto produkty sú výbornou voľbou, ako vstúpiť do súčasných atraktívnych dlhopisových pozícií.

Vďaka nášmu know-how a schopnosti priniesť zaujímavý podkladový dlhopisový index, vieme investorom poskytnúť až 200 %-nú participáciu na výnose, čo na konci dňa násobí výslednú výšku výnosu 2-krát v čase splatnosti produktu.

O výsledkoch našich posledných zaisteniek a metóde fungovania týchto produktov si môžete prečítať TU. V prípade, že vás možnosť vstúpiť do dlhopisov cez náš investičný certifikát zaujala, neváhajte nám napísať na info@across.sk alebo osloviť svojho investičného konzultanta.

Dominik Hapl / Portfolio Manager / Across Private Investments