Takzvané udržateľné investície sa čím ďalej tým viac stávajú stabilnou súčasťou portfólia investorov. Špeciálne miesto medzi nimi patrí najmä ESG investíciám, ktoré preukázali lepšiu odolnosť voči výkyvom na trhu oproti tradičným aktívam nielen počas pandémie, ale aj po vypuknutí vojny na Ukrajine. Dopyt po nich stále stúpa, čo vytvára aj tlak na ponuku.

Vyššie výnosy v prospech ESG

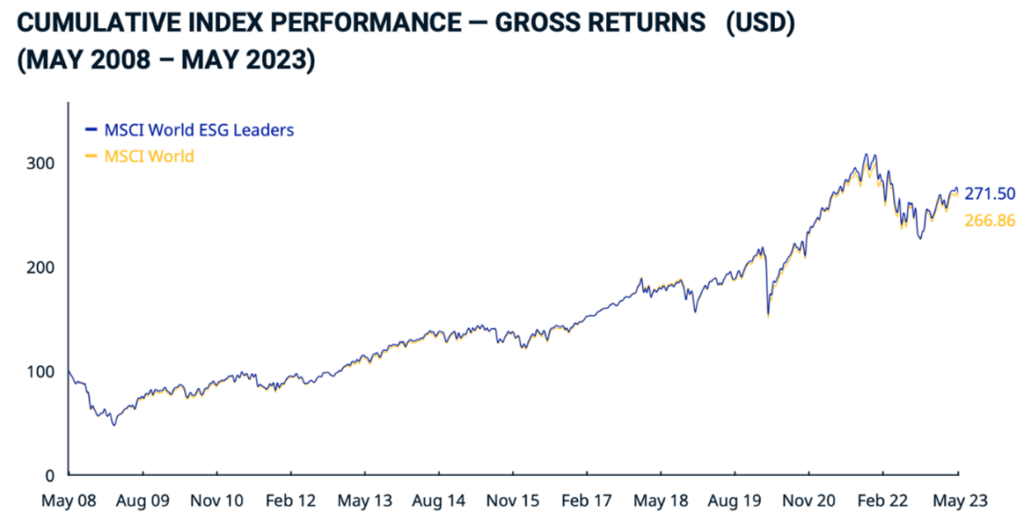

Zdá sa, že dôsledky sankcií voči Rusku, nerovnováha v dopyte a ponuke, neistota dodávok v kombinácii s rastúcou infláciou a vysokými cenami energií, ktoré spôsobujú radikálne prehodnotenie nielen energetickej politiky, ale aj otázok bezpečností a spôsobov investovania po celom svete spôsobili v roku 2022 len dočasný tlak na výnosy v oblasti ESG investícií. Za posledný rok dosiahol podľa údajov z msci.com index MSCI World ESG Leaders, ktorý pozostáva zo spoločností s veľkou a strednou kapitalizáciou v 23 krajinách s rozvinutými trhmi, hrubý výnos 2,95 percent, zatiaľ čo tradičný MSCI World si pripísal 2,61 percent (údaje boli aktualizované k 31.máju 2023). Aj pri pohľade na päťročné porovnanie môžeme vidieť, že má ESG verzia indexu, ktorá je navrhnutá tak, aby reprezentovala výkonnosť spoločností, ktoré sú vybrané z materského indexu MSCI World na základe environmentálnych, sociálnych a riadiacich kritérií (ESG), mierne navrch. Dosahuje výkonnosť 8,93 percent, zatiaľ čo tradičný index MSCI World si pripísal o niečo menej – 8,34 percent. Tieto dáta sú nepochybne kľúčovými pri rozhodovaní budúcej skladby portfólia každého investora.

Vývoj hodnoty indexu MSCI World ESG Leaders v porovnaní s tradičným MSCI World od mája 2008 do mája 2023 ( Zdroj: msci.com)

ESG majú „našliapnuté“ k investícii budúcnosti

Až 60 percent investorov uvádza, že ESG už prinieslo vyššie výnosy z ich investičnej výkonnosti v porovnaní s ekvivalentmi mimo ESG, čo môže ešte viac podnietiť záujem o tento druh investícií v najbližších rokoch. Správa spoločnosti PwC o revolúcii v oblasti správy aktív a majetku z roku 2022 (PwC’s Asset and Wealth Management Revolution 2022 report) odhaduje, že inštitucionálne investície zamerané na ESG zaznamenajú v roku 2026 prudký nárast o 84 percent na 33,9 bilióna USD, čo predstavuje 21,5 percenta spravovaných aktív. Ďalším faktorom, ktorý hovorí v prospech rozšírenia ESG investícií je, že podľa spomínanej správy až 8 z 10 amerických investorov plánuje v priebehu nasledujúcich dvoch rokov zvýšiť svoje podiely v ESG produktoch.

Ponuka ekologicky a sociálne zodpovedných titulov bude rásť

Aj s ohľadom na tieto odhady sa očakáva, že by sa trh mohol v najbližších rokoch významne otvoriť, rozšíriť ponuku ESG produktov a správcovia aktív na celom svete zvýšia do roku 2026 svoje aktíva, ktoré súvisia s ESG pod správou (AuM) na 33,9 bilióna USD z pôvodných 18,4 bilióna USD v roku 2021. S predpokladanou zloženou ročnou mierou rastu 12,9 percenta sú aktíva ESG na dobrej ceste tvoriť 21,5 percent celkových globálnych AuM za obdobie menej ako 5 rokov.

Európa je v ESG popredu

Čo sa týka percentuálneho podielu v Európe, na konci roka 2021 bolo 27 percent fondov preorientovaných na integráciu ESG faktorov. AuM orientované na ESG v USA dosahovalo v roku 2021 4,5 bilióna USD, pričom sa predpokladá, že do roku 2026 by malo vzrásť až na hodnotu 10,5 bilióna USD. V Európe by v rovnakom období mohol dosiahnuť dokonca 19,6 bilióna USD.[3] Samozrejme, nárast záujmu nastáva aj mimo EU a USA, aj keď v ostatné regióny za týmito dvoma výrazne zaostávajú. Investori však zvyšujú svoje alokácie do ESG investícií aj v Ázii, na Strednom Východe, v Tichomorí, Afrike aj Latinskej Amerike, kde pre porovnanie ESG investície v AuM momentálne dosahujú okolo 25 miliárd USD.

Latka očakávaní neustále stúpa

Na trhu stále pretrváva nejasnosť v tom, čo investori a regulátori považujú za ekologické a sociálne inkluzívne. Na druhej strane obe zúčastnené strany stále viac zameriavajú na podporu podnikov, ktoré prechádzajú ekologickými zmenami. Na finančné inštitúcie so silnou ponukou v oblasti ESG sa stále viac pozerá ako na subjekty s konkurenčnou výhodou oproti tým, ktorých ponuka v tejto oblasti zaostáva, preto majú za úlohu vyvinúť portfóliá, ktoré dokážu odolať volatilite trhu, reagovať na rastúci súbor regulačných požiadaviek a identifikovať príležitosti na udržateľný rast, ktoré prinesú dlhodobé výsledky.

Zároveň stúpajú očakávania v súvislosti s napredovaním a zlepšovaním tohto segmentu. Napríklad v EÚ na dodržiavanie nariadení už nestačí zverejňovať a vysvetľovať hlavné nepriaznivé vplyvy súvisiace s faktormi ESG, ako sú emisie skleníkových plynov, uhlíková stopa, protikorupčné opatrenia alebo moderné otroctvo. Od firiem sa najnovšie očakáva, že tieto vplyvy zmiernia a začnú riešiť podstatu vzniku týchto problémov.

Komentár hlavnej analytičky Wonderinterest Trading Olívie Lacenovej