Banky požičiavajú peniaze na bývanie rekordne lacno. Naproti tomu v posledných mesiacoch rastie inflácia. To mnohých láka k tomu, aby si zobrali úver. Zadlžovanie domácností preto znovu rastie.

Už len samotné nízke úroky znamenajú, že človek, ktorý si zoberie hypotéku, zaplatí banke len o pár tisíc eur viac, ako si požičal. Ak by si niekto požičal 100-tisíc eur na 20 rokov s úrokom 0,4 percenta a tento úrok by sa po celý čas nezmenil, vrátil by banke len o približne 4-tisíc eur viac, ako si od nej požičal. Napríklad pred pätnástimi rokmi, keď sa úroky pohybovali okolo šiestich percent, by klient preplatil hypotéku o takmer 72-tisíc eur. V skutočnosti aj títo klienti preplatili svoje hypotéky o nižšiu sumu, keď aj nim sa medzičasom znížili úrokové sadzby.

K nízkym úrokom sa teraz pripája aj vyššia inflácia. Tá na zadlžovanie vplýva viacerými spôsobmi. Ak rastú ceny, ľudia chcú kupovať čím skôr, aby ušetrili. Navyše vysoká inflácia požiera úspory. Mnohí ľudia preto hľadajú spôsob, ako minúť svoje peniaze predtým, než sa ich reálna hodnota ešte viac zníži.

Zvyšujúce sa zadlžovanie predstavuje problém

V Správe o finančnej stabilite na vplyv nízkych úrokov a vysokej inflácie na zadlžovanie upozornila aj Národná banka Slovenska. „Kombinácia záporných reálnych výnosov z finančných aktív domácností a záporných reálnych úrokových sadzieb na úveroch na bývanie tak v poslednom období prispieva k rastúcej motivácii domácností zadlžovať sa,“ tvrdí NBS.

Podľa centrálnej banky k dynamickému vývoju na hypotekárnom trhu prispievajú aj nízke dane a poplatky spojené s nákupom, predajom a vlastníctvom nehnuteľnosti. „V prostredí nízkych úrokových sadzieb a rastúcej inflácie sa tak z pohľadu mnohých domácností môže kúpa nehnuteľnosti javiť ako vhodná investícia. Významným faktorom je aj málo rozvinutý trh nájomného bývania,“ uviedla NBS.

Rýchly rast zadlženosti domácností pritom NBS už dlhšie považuje za jedno z hlavných rizík pre finančnú stabilitu. Centrálna banka sa obáva toho, že by nadmerný rast úverov mohol viesť k k vážnym bankovým a hospodárskym krízam, ako to ukazujú príklady z iných krajín. Aby NBS obmedzila nadmerné zadlžovanie ľudí, stanovila limity, ktorými sa banky musia riadiť. Výška úveru napríklad nesmie presiahnuť 90 percent založenej nehnuteľnosti, centrálna banka určila aj maximálnu výšku úveru podľa príjmu žiadateľa či maximálnu výšku splátok všetkých úverov. Aj keď úvery znovu rýchlo rastú, NBS nateraz neplánuje tieto pravidlá meniť.

Pravidlá sú dobre nastavené, tvrdí NBS

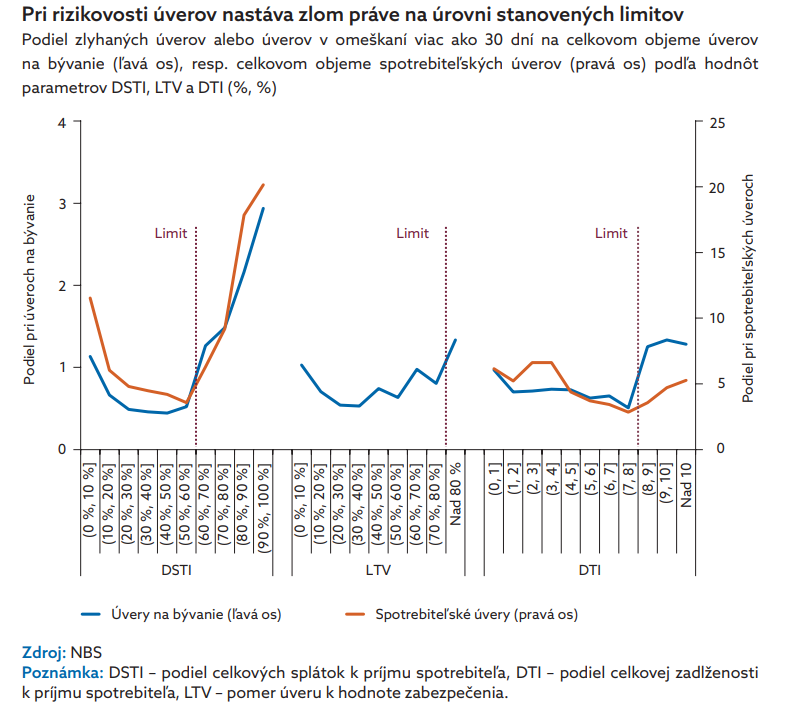

O tom, že sú limity nastavené dobre, podľa NBS svedčí aj to, že pri rizikovosti úverov nastáva zlom práve na hranici týchto limitov. „Pri úveroch poskytnutých nad aktuálne stanovenými limitmi je pravdepodobnosť problémov so splácaním výrazne vyššia ako pri ostatných úveroch. Ťažkosti sa objavili najmä pri úveroch, pri ktorých splátky tvoria veľkú časť príjmu,“ tvrdí NBS.

Centrálna banka napríklad krátko pred krízou zaviedla pravidlo, že splátky úverov by až na pár výnimiek nemali prekračovať 60 percent príjmu, z ktorého sa najprv odpočítalo životné minimum. „Kríza potvrdila, že tento krok bol správny. Pri úveroch nad týmto limitom sa problémy so splácaním prejavujú trikrát častejšie ako pri úveroch s nižšou zaťaženosťou splátkami,“ uviedla NBS.

Dlhy domácností sa zvyšujú rýchlejšie ako príjmy

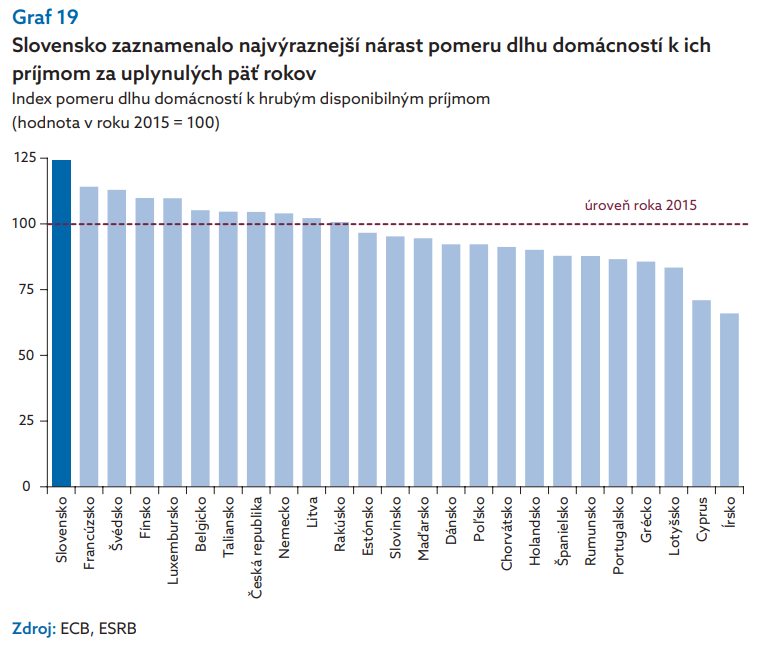

Národná banka Slovenska vidí problém aj v tom, že dlhy slovenských domácností dlhodobo rastú rýchlejšie ako ich príjmy. V porovnaní s rokom 2015 pritom zadlženosť domácností v pomere k príjmom na Slovensku rástla najrýchlejšie spomedzi všetkých krajín Európskej únie. Podobné to je aj pri pomere dlhu k HDP.

„K rastu úverov pomerne významnou mierou prispieva aj predlžovanie splatnosti pri refinancovaní úverov, refinancovanie spotrebiteľských úverov a čiastočne aj dopyt od existujúcich klientov. Bez týchto faktorov by bol rast hypoték približne o 2,4 p. b. nižší,“ uviedla NBS v Správe o finančnej stabilite. Centrálna banka pritom označila navyšovanie úverov a predlžujúcu splatnosť pri refinancovaní hypoték za možný problém do budúcnosti. Mnoho ľudí bude totiž svoje úvery splácať aj po odchode na dôchodok. Pričom na penzii sa im zníži príjem. Existuje tak riziko, že nebudú mať dostatok peňazí na splácanie úveru.

Prečítajte si ďalšie články na túto tému: